Aunque los mercados intentan señalar el punto de inflexión, creemos que habrá más episodios de volatilidad antes de que se produzca un giro en el ciclo. Podría llevar entre 18 y 24 meses controlar la inflación. Navegar por esta parte del ciclo exige cautela.

Los mercados están ansiosos por conocer el punto de inflexión que señale la necesidad de reposicionarse para el siguiente tramo del ciclo: el crucial pivote político. El optimismo generalizado puede disiparse a medida que se produzcan rebajas de calificación y los impagos superen las expectativas de algunos participantes en el mercado en 2023.

Navegar por esta parte del ciclo requiere cautela, pero con el cambio al alza de los rendimientos los inversores están ahora mejor compensados por mantener activos de alta calidad.

La inflación aún no ha tocado techo

La posible superación del pico de inflación en Estados Unidos ha revigorizado los activos de riesgo en un frenesí generalizado. Positivamente, esta moderación de la inflación aumenta las posibilidades de un aterrizaje económico suave. Dado que Estados Unidos se considera el líder del resto del mundo, esto explica el omnipresente optimismo del mercado.

Sin embargo, la superación de un máximo no parece estar en el horizonte a corto plazo para Europa o el Reino Unido, por lo que éste es sólo un dato, aunque importante. Todavía no estamos en una fase en la que haya datos suficientes para sugerir un reposicionamiento para el siguiente tramo del ciclo, es decir, el tan esperado pivote.

Si miramos detrás de las cifras, la debilidad ha surgido en bienes, como la ropa. Esto implica que el esperado alivio de la inflación puede ir acompañado de una reducción de los márgenes empresariales, un menor crecimiento económico y, en última instancia, despidos. Este podría ser el vuelco que anticipan los mercados, pero la magnitud de la reacción indica que puede haberse tomado con demasiado optimismo como algo positivo para el crecimiento y el empleo.

Este dinamismo impulsa una mayor oferta de títulos de grado de inversión en el mercado primario, con el riesgo de que los inversores se excedan. Así pues, cuando la ralentización del crecimiento y el aumento del desempleo se consoliden a medida que el efecto retardado de la política monetaria se materialice en los datos, podría ser como salir de un subidón de azúcar.

Demasiado optimismo sobre los defaults

A medida que nos acercamos a lo que podría ser “la recesión más esperada de la historia”, algunos participantes en el mercado parecen estar subestimando el riesgo de los ángeles caídos.

Las revisiones a la baja de los beneficios se están extendiendo más allá de los sectores energético y químico, a medida que más sectores se resienten de la ralentización del gasto de los consumidores. Sin embargo, los resultados desiguales de los grandes valores, como las grandes cadenas minoristas, ofrecen un panorama turbio. Algunos participantes también esperan que los impagos aumenten suavemente hasta un benigno 2%, pero muchas de estas previsiones no son compatibles con la magnitud del endurecimiento que hemos visto en la política monetaria y las condiciones financieras.

Teniendo en cuenta las variables macroeconómicas, estas previsiones indican que los impagos podrían rebasar las expectativas. Desde Janus Henderson consideramos que los inversores deben actuar con cautela en este entorno de final de ciclo.

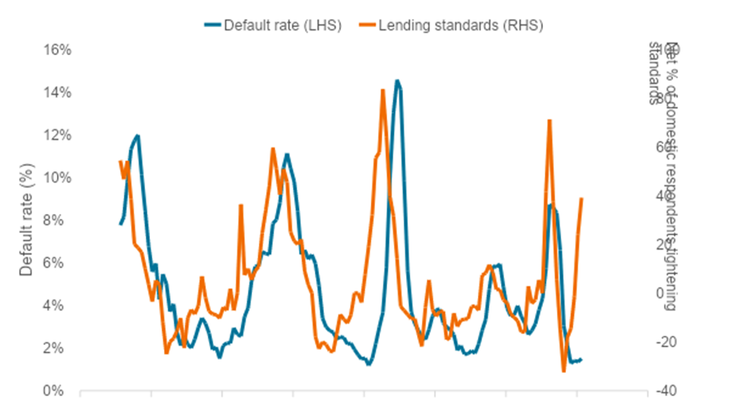

Por ejemplo, la encuesta más reciente de la Reserva Federal de Estados Unidos sobre altos funcionarios de crédito indica un mayor debilitamiento de la demanda de crédito y un endurecimiento de las normas de concesión de préstamos, en consonancia con la situación en Europa y el Reino Unido. La encuesta ha mostrado históricamente una fuerte correlación con las tasas de morosidad – a pesar de un deliberado repliegue a la baja como parte de la respuesta política única COVID -.

El endurecimiento de las normas de concesión de préstamos se correlaciona con las tasas de impago

Un viaje agitado

Es probable que nos aguarde un camino pedregoso mientras los mercados equilibran el optimismo con la realidad. Es difícil que la forma de esta desaceleración sea similar a la de la pandemia, en la que los bancos centrales acudieron al rescate.

Con el respaldo de la flexibilización cuantitativa en el pasado, creemos que podría llevar entre 18 y 24 meses controlar la inflación. Aunque los mercados intentan ansiosamente señalar el punto de inflexión, creemos que habrá más episodios de volatilidad antes de que se produzca un giro en el ciclo. No hay garantías de que se mantengan las tendencias pasadas ni de que se cumplan las previsiones.

Una forma de ver los mercados es considerar el fuerte deterioro de la liquidez en el mercado de gilts del Reino Unido durante este año, y luego compararlo con el optimismo observado tras los recientes datos de inflación en los bonos del Estado.

En Estados Unidos, comparativamente, sólo se han visto movimientos tan bruscos cinco veces en los últimos 30 años. Cuatro durante la crisis financiera mundial (CFG) y una en 1995, con el cambio de política del entonces presidente de la Reserva Federal, Alan Greenspan.

Los inversores deberían esperar un libro de jugadas diferente a la perspectiva del retrovisor de los últimos dos años. Los datos sugieren que la volatilidad puede acompañarnos durante un tiempo y, aunque los repuntes y las correcciones del mercado pueden ser significativos, debemos actuar con cautela a la hora de permitir que los movimientos del mercado dicten una nueva narrativa. Por lo tanto, se justifica un enfoque prudente para atravesar este ciclo.