Muchos inversores se encuentran preocupados por el ritmo de expansión de los resultados de Apple, pero existen tres catalizadores que deberían mantener los ingresos y los flujos de caja avanzando en la dirección correcta en los próximos años como principal determinante de valor.

Las acciones (o Cedears) de Apple vienen de encontrarse inmersas en una controversia debido a demandas judiciales presentadas por el Departamento de Justicia de los Estados Unidos por presuntas violaciones de leyes antimonopolio.

Es importante destacar que este no es el primer conflicto legal que enfrenta este “gigante tecnológico” con los reguladores, y tampoco es el único caso dentro del sector, ya que otras importantes compañías como Google, Meta y Amazon también han sido objeto de demandas similares.Informate más

Sin embargo, es relevante “no perder de vista los fundamentos de valor de largo plazo de las compañías a incorporar en nuestro portafolio de inversión, más allá de los ruidos de corto plazo, ni tampoco ignorar el entorno macroeconómico donde las decisiones de tasa de la Reserva Federal toman un rol clave”, advierten desde Criteria.

Cedears: los determinantes del valor de Apple

Si el seguro de la Fed -de que se recortarán las tasas tres veces en el año- se encuentra activo y el mercado lo festeja, el esfuerzo pareciera concentrarse en la elección de los activos a incorporar a nuestro portafolio de acciones. La capacidad de generar flujos de caja por parte de las compañías es lo que determinará su performance de largo plazo. En este sentido dependeremos en parte del ritmo que tenga la actividad económica y su impacto en los resultados corporativos.

Cuando Apple informó sus resultados trimestrales el mes pasado, las preocupaciones sobre las ventas en China y el impulso detrás de su negocio de servicios pusieron sombra a su reporte. Si bien los números de estos segmentos fueron buenos, incluso alcanzando máximos en algunos casos, no superaron las expectativas.

Pero los ingresos del iPhone sí superaron las expectativas en el trimestre, mostrando que el mobile básico de Apple sigue teniendo una gran demanda, con todos los ojos puestos en el lanzamiento del Vision Pro. “No perdamos de vista que la compañía terminó 2023 con efectivo y valores negociables de corto plazo por el equivalente a u$s172.600 millones y su deuda a plazo en u$s106.000 millones, reflejando una sólida posición de efectivo neto, generando u$s37.500 millones de dólares en flujo de caja libre”, resalararon desde Criteria.

Los determinantes del valor parecen estar intactos al menos por un tiempo. Así, Criteria enumera tres catalizadores de valor para Apple:

- En primer lugar: está desviando recursos de su proyecto de automóviles eléctricos para trabajar en inteligencia artificial generativa (IA). Esto se relaciona con futuras iteraciones del iPhone, que probablemente tendrán diferentes niveles de funciones de IA. Además, esto debería impulsar un ciclo de actualización significativo en su base instalada de iPhones. En este aspecto, la IA sigue siendo una enorme fuente potencial de crecimiento. Detrás de la revolución de la IA, muchas empresas monetizarán de manera tangible la IA a partir de 2024.

- En segundo lugar: su Vision Pro es otro motor de ingresos donde informes recientes indican que la demanda ha sido mayor de lo esperado.

- En tercer lugar: el Apple Watch X, la próxima versión de su línea de dispositivos portátiles que probablemente tendrá funciones vinculadas a la la salud, podrá impulsar muchas actualizaciones en su base instalada.

CEDEARS: una historia que “aún nos gusta en nuestro portafolio”

Muchos inversores se encuentran preocupados por el ritmo de expansión de los ingresos y los resultados de Apple, pero estos tres catalizadores deberían mantener los ingresos y los flujos de caja avanzando en la dirección correcta en los próximos años como principal determinante de valor, sumados a la dinámica que tomen las tasas condicionadas al accionar de la Fed, creen desde Criteria.

El sólido desempeño de los ingresos y el crecimiento en los servicios impulsaron el “margen bruto” de Apple casi al 46% en su último reporte trimestral, frente al 43% del mismo periodo del año anterior. Sus ganancias por acción (BPA) también establecieron un récord, aumentando un 16% año tras año.

La base instalada de dispositivos activos de la compañía de aproximadamente 2.200 millones revela su potencial para futuros ciclos de actualización en todo su conjunto de productos, y una oportunidad para seguir impulsando sus ingresos por servicios.

Es cierto que tampoco hay que perder de vista la competencia de Huawei Technologies en China, ni la trayectoria de adopción que tenga el Visión Pro, y mucho menos la presión del Departamento de Justicia y su disputa de patentes en dispositivos portátiles. Sin dudas son riesgos claves. Pero en definitiva de eso se trata: invertir siempre implica correr riesgos con el objetivo de minimizarlos.

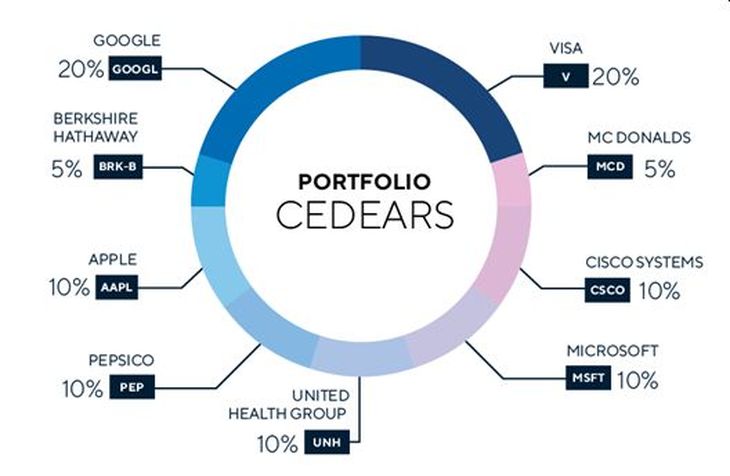

El Portafolio Recomendado de Cederas Criteria, mantiene un 10% de su cartera en acciones de Apple